山西配资炒股 啤酒业遭遇旺季“水逆”

增长还是变难了。

股票配资的优势在于可以提高投资回报率,因为投资者可以通过借款扩大投资规模,从而获得更高的收益。此外,配资还可以提供更多的交易机会,因为投资者有更多的资金可以用于购买股票。

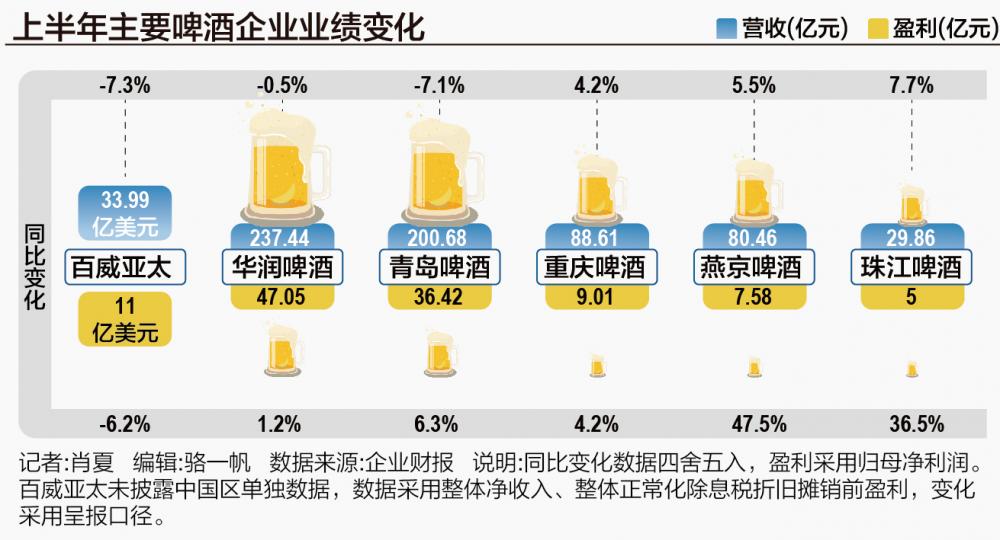

啤酒上市公司上半年业绩已经悉数出炉。21世纪经济报道记者梳理后注意到,中国啤酒市场五大啤酒企业中,份额前三的华润啤酒、青岛啤酒、百威亚太中国区上半年销量都出现了下滑,分别同比下滑了3.4%、7.82%和8.5%。

国家统计局数据显示,2024年上半年全国规上企业啤酒产量1908.8万千升,同比增长0.1%。

“龙头这几家都在跌,行业整体销量增长是哪里来的?”有啤酒企业人士私下向21世纪经济报道记者表达过疑惑。

五大啤酒已经占据国内啤酒市场九成以上的份额,排在四五位的重庆啤酒、燕京啤酒上半年销量分别同比增长3.3%和0.65%,理论上都还不足以抵消前三的销量下滑。

下跌的不仅是销量。

中国啤酒行业产量已经连跌十年,各大啤酒企业近年一直推动高端化,以价格提升带动业绩增长。面对消费下行趋势,各家不约而同强调啤酒是“可负担的奢侈品”,相对不容易受到消费形势影响。

然而上半年,华润啤酒、青岛啤酒、百威亚太的啤酒营收都出现了下滑,此外百威亚太的盈利也出现了下滑。尽管今年有欧洲杯等额外利好,多家二季度经营数据还是出现了倒退。

高端化叙事,遭遇阶段性考验。

二季度气温升高,一般啤酒消费会进入旺季,但今年二季度,啤酒企业的表现并不理想。

21世纪经济报道记者梳理了前六大啤酒上市公司的业绩注意到,对比一季度,二季度各家啤酒的营收、利润、销量增长普遍放缓。

其中,百威亚太二季度三项核心经营数据均出现两位数下滑,销量、净收入、正常化除息税摊销前盈利分别同比下滑10.3%、18.5%和20.5%(报表口径)。

青岛啤酒紧随其后,二季度销量、营收分别同比下滑7.8%、8.9%,只有归母净利润保持同比增长。重庆啤酒二季度营收、销量保持增长,但归母净利润转为下滑。

燕京啤酒、珠江啤酒二季度的营收同比增长快于一季度,盈利依旧保持三四成的高增长,但二季度增长也有所放缓。

二季度集体降速有众多原因,多家啤酒公司共同谈到了多雨天气的影响。

华润啤酒总裁赵春武在中报业绩说明会上提到,6月份以后由于受全国各地温度、降雨分布影响,业绩压力较大。

重庆啤酒也在公告中坦承,受到与啤酒需求相关的消费场景复苏乏力以及极端天气的影响。“今年不仅是华南这块雨水多,西部地区雨水也不少。”重庆啤酒总裁李志刚此前接受21世纪经济报道等媒体采访时表示。

百威亚太CEO杨克此前也在接受21世纪经济报道等媒体采访时表示,“今年不利天气因素的影响非常明显,二季度百威最重要的广东、福建市场主要受到了洪水、台风等天气的影响。”

此外也有去年同期高基数的影响。

去年由于疫情后线下渠道恢复,啤酒企业春节后纷纷开足马力加快生产。去年3月至6月,全国规上企业啤酒产量分别同比增长20.4%、21.1%、7%和1.6%。

以三巨头为例,2023年上半年,华润啤酒的啤酒销量、啤酒营收、息税前盈利分别同比增长4.4%、20.4%和20%;青岛啤酒销量、营收、归母净利润分别同比增长6.5%、12%、20%;百威亚太中国区同期销量、净收入、正常化除息税摊销前盈利分别同比增长11%、12.4%和14.7%。

更核心的原因是二季度啤酒市场消费整体疲软。

在8月30日的业绩说明会上,青岛啤酒党委副书记、总裁姜宗祥除了提到去年同期的高基数影响,也表示公司上半年受国内啤酒市场消费复苏乏力的影响,销量有所下降。

华润啤酒董事会主席侯孝海更是提出,消费出现明显收缩,同时行业出现确定性分化,啤酒行业除了高端化之外,也开始向平民化、经济化发展。

“中国啤酒市场面临消费紧缩,在这样的大环境下,啤酒市场竞争是存量竞争、未来有可能是缩量竞争,各大品牌的市场份额是此消彼长的关系。”武汉京魁科技董事长、酒业评论人肖竹青认为。

在这样的环境下,啤酒企业集体谋求的高端化也出现了松动。

21世纪经济报道记者梳理后注意到,上半年仅有规模较小的燕京啤酒、珠江啤酒吨价有较为明显的增长,华润啤酒、百威亚太、重庆啤酒四家吨价增长幅度都较为有限,青岛啤酒更是出现了倒退。

其中二季度,百威亚太、青岛啤酒、重庆啤酒吨价都出现了下滑。

尽管优势价格带各不相同,各家酒企都无法抵挡消费疲软的影响。

百威亚太以高端、超高端产品为主,其在夜场等现饮渠道的优势让同行艳羡,但在中国区上半年吨价实际出现了下滑。

重庆啤酒的吨价仅次于百威亚太,但上半年吨价增长不到1%。上半年其经济、主流、高档产品的收入增速依次递减。

销量更大的青岛啤酒近年吨价在逐步追赶。分产品来看,上半年主品牌青岛啤酒销量下滑7%,其中中高端以上产品销量下滑4%,主品牌以外的其他产品下滑超过8%,意味着上半年相对低端的产品下降更快。

相较之下,华润啤酒的吨价相对最低,但其主力的次高档产品上半年增长更慢。中报提到,次高档及以上啤酒销量只有个位数增长,高档及以上较去年同期录得超过10%增长,喜力品牌则是超过20%的增长。

侯孝海在中报业绩说明会上给出判断:啤酒行业的高端化进入了新阶段。

在他看来,第二阶段消费者更加追求体验、追求个性化,高端化将从品质提升、价格提高、结构改变,逐步向价值化、体验化、个性化和消费场景化转变,不再是单品的爆发式提升,而是百花齐放。

换个说法可能更容易理解:继续拼品质、拼提价、拼结构的效果会越来越不明显,要靠满足消费者尤其年轻人的个性化需求来开拓新的增长空间。

这一转变需要周期。在那之前,增长放缓的啤酒企业还有哪些看点?

成本端的持续改善,是可以预期的。上半年,各家啤酒股的毛利率都有所提升,共同利好是包装材料、大麦等成本下降。

如青岛啤酒上半年营业成本出现两位数降幅,原因除了销量下滑还有部分原材料成本下降的因素。华润啤酒上半年啤酒业务毛利率上升,除了吨价提升的因素外,也是因为部分包装物成本下降。燕京啤酒上半年原材料成本同比下滑3个百分点。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李桐 山西配资炒股